茨城大学大学院理工学研究科の鈴木智也教授の研究室は国内大手運用会社と共同で、金融市場の異常状態をAIで検知し、異常状態が正常状態に戻るプロセスを収益機会とするモデルを開発したことが話題になった。

また、行動経済学の進展により、市場参加者は非合理的な行動を取ることもあり、その結果、市場で売買される株価にはゆがみが生じることも考えられる。そこでAI運用のモデルを活用し、株価のゆがみの有無、その程度を判断できることを目指し、実運用を行っている。「AIが進展しても投資の主役はやはり人間」と語る鈴木教授に話を聞いた。

行動経済学で読み解く人間の投資心理

――金融投資においては人間の行動にはどのようなゆがみがあるのでしょうか。

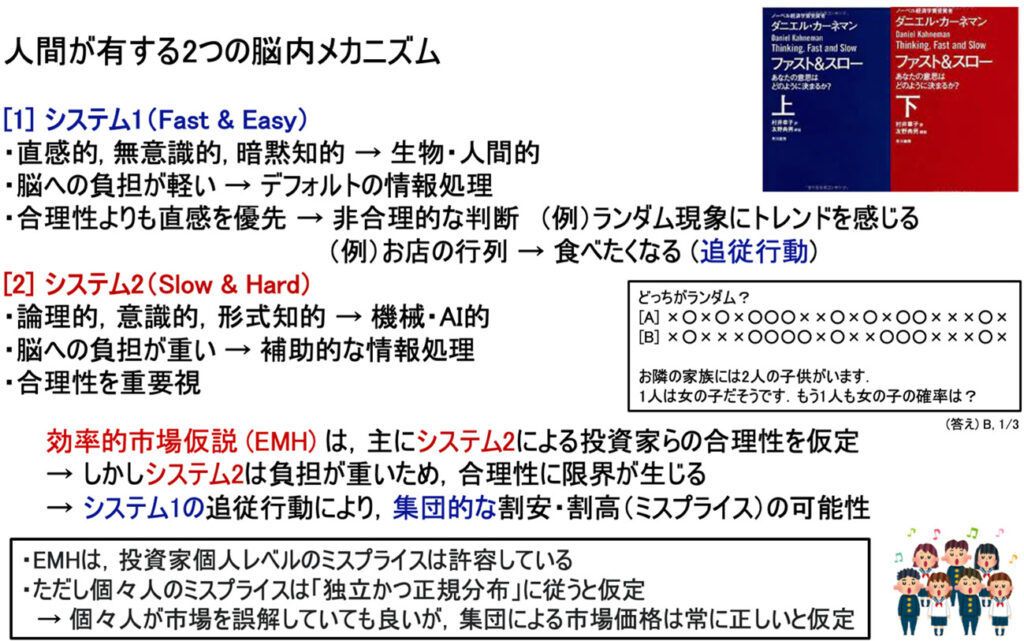

鈴木智也氏(以下、鈴木教授) 心理のゆがみが行動のゆがみに直結します。人間の心理は行動経済学で明らかになっているように、システム1とシステム2の2種類の脳内メカニズムがあります。システム1は生物的、直感的に考える思考で、システム2は合理的でロジカルに発想するものの、どちらかといえば人間はシステム1の心理で行動する方が一般的です。

株やFXなどの投資で、誰もが一度は経験する典型的失敗が「コツコツドカン」です。つまり、「コツコツ」と積み上げた小さな利益を、「ドカン」と大きな損失で失うことを意味します。

これは人間の弱い心理の表われです。金融投資でも人間はもっと合理的な行動が取れるはずですが、実は人間は感情的に支配される行動を取りますのでゆがみが発生するのです。恐らく、原始時代では人間は猛獣と出くわしたときに、ゆっくり考えて行動するのではなく、すぐに逃げなければ、死んでいました。人間は、早くそして大まかに判断するメカニズムが脳内に存在するのではないでしょうか。

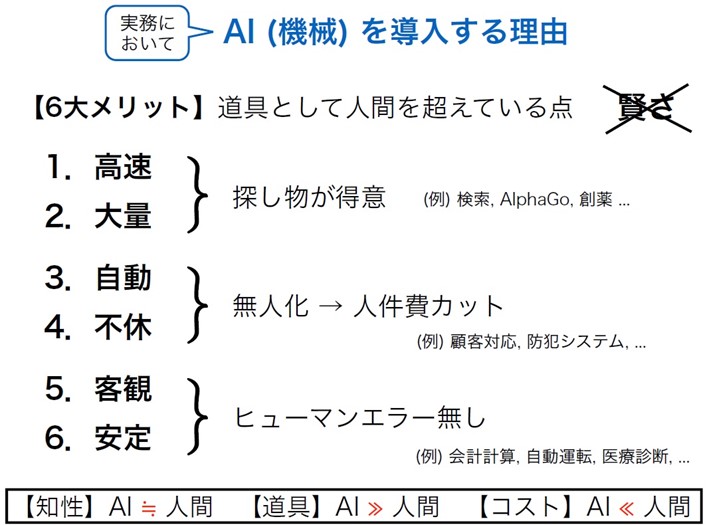

そこで今回のインタビューのテーマですが、AI(人工知能)が判断すれば、合理的な答えを早く導き出せるので人間の弱点を補強します。AIは金融投資の世界で有望視されていますが、過大評価すべきではありません。しかし、道具として活用する点ではAIは価値があると思います。

株価のミスプライスが生じる理由

――市場におけるAIと人間の判断の差異については。

鈴木教授 AIには6大メリットがあります。それは、「早い」「大量」「自動」「休まない」「客観的」「安定的な稼働」です。人間はこの逆の行動で取りますから、AIと人間は真逆な関係にあります。そこは人間の弱さと認識して、AIの強さを道具として活用していく発想が大切です。

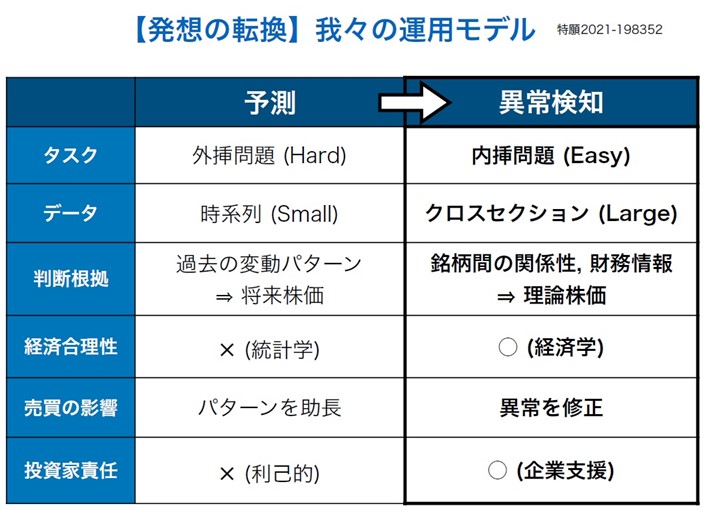

――国内大手運用会社と共同で、「金融市場の違和感を AI が感知し、人間心理の歪みを運用に活かす AI×行動経済学 新たな株式運用モデル」を開発されましたが。

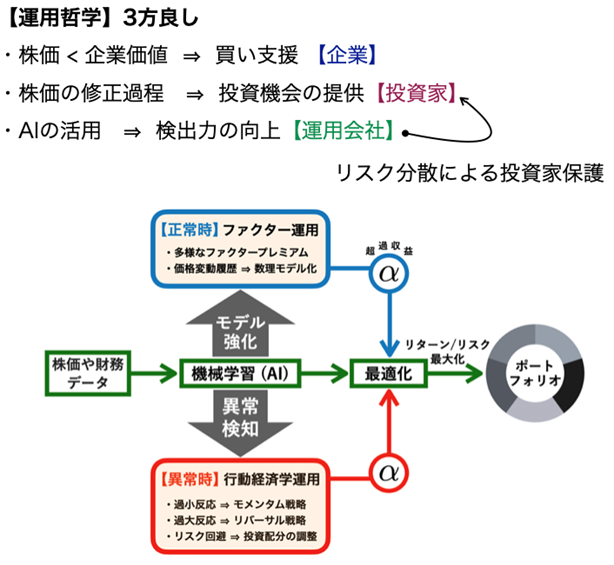

鈴木教授 異常検知という概念をもとに、AIと人間の差を利用しています。人間は非合理的に行動することが支配的ですから、株価も本来は合理的な価格が存在するにもかかわらず、実際の株価は割高もしくは割安などのミスプライスが生じることがあります。

そこでAIを活用し、過去の膨大な企業の財務状況と株価の関係を統計的に機械学習することでミスプライスによるゆがみを相殺し、合理的な理論株価を導くAIモデルを作ります。そして実際の株価とAIによる理論株価を比較すると、ミスプライスの部分を抽出できるのです。株式市場では、割安・割高銘柄があっても、いずれはミスプライスが修正され、適正価格に戻ります。そこで割安銘柄を買っておけば、いずれ適正価格に戻りますのでこの修正プロセスを利用すれば、利益を確保できる可能性があるというのがこの運用モデルの基本概念です。

――割安銘柄を購入する意義はどの点にありますか。

鈴木教授 割安銘柄を購入することは企業の応援にもつながります。次に割安銘柄を購入し、適正価格に戻れば投資家もリターンを享受できるメリットがあり、会社も利益を確保できます。つまり、社会・投資家・会社の三方よしの運用モデルとなっています。

これはあくまでも異常の状態をとらえた運用指標ですが、基本的には金融市場は正常なのです。ですから正常の既存のファクター運用と、AI運用モデルを組み合わせることで、リスク分散が可能になります。そこでリターンに対してリスクを減少させ、効率的な運用ができます。正常時と異常時の2つの運用モデルをパッケージにした、モデルになっています。

投資家バフェット氏の「バリュー投資」との共通点

――投資家・ウォーレン・バフェット氏の「バリュー投資」に共通している点がありますね。

鈴木教授 バフェット氏の「バリュー投資」には、同氏なりのポリシーがあり、具体的にはコカ・コーラが好きな話は有名ですね。高いブランド価値で市場を席巻し、消費者に高く認知され、他社からの参入をほぼ許さない会社です。目新しいことが好きではなく伝統的な企業に投資される哲学をもとに、理論株価をバフェット氏が算出し、現実の株価と比較し、割安の株を見つけて投資するスタイルです。

大きな考え方としては、バフェット氏の「バリュー投資」と今回の運用モデルは共通していますが、それを長期間にわたる哲学で実施するか、それともAIを活用するかの違いがあります。

人間が主体でAIは道具にとどめる

――こうしてみますと、AIの方が人間よりも投資に向いているのではないかと思いますが。

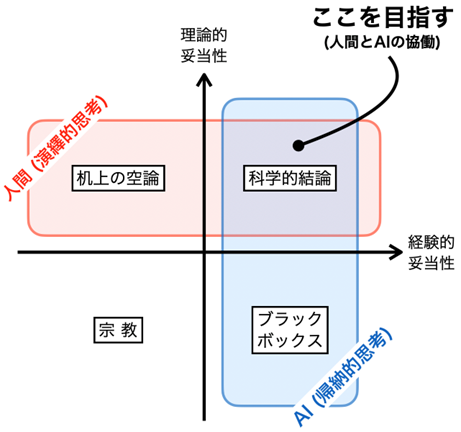

鈴木教授 必ずしもそうとはいえません。AIにも長所と短所があり、過去データには強く、また現実との整合性は高い反面、理屈に合わない変な回答を出す時があります。

そこで投資家から責任をもって資金を預かって運用する場合、売買根拠の説明ができません。もしAIによる理屈の合わない投資により、損失を被った場合、だれが責任を負うのかという問題が発生します。

人間も机上の空論のような投資手法を信奉する場合がありますが、人間が納得できる理屈に合っていれば説明責任を果たすことはできます。そこで人間とAIの良い部分を組み合わせて活用すべきなのです。あくまで金融投資の主体性は人間が持つべきであり、AIは道具として活用するのが望ましい。お客様などのステークホルダーがいる限り、AIが次々と投資し、独自に動いていく世界はありません。

――話は変わりますが、資産運用の基本はどこにありますか。

鈴木教授 経済成長により、株式も投資信託なども長期で保有すれば利益を確保できる金融資産ですから、あとはいかにリスク分散するかがポイントになります。どの銘柄がいつ上下するかの予想は難しいので、長期保有することで時間分散によりリスクを低減できます。ただ少数銘柄に集中投資するのは危険ですから、銘柄分散もすることも肝要です。

――AI運用も長期運用を目指しているのですか。

鈴木教授 AI運用はもう少し短期です。ミスプライスは一時的に発生する現象ですので、それをもれなく計測し素早く対応する点にAIを導入するメリットがあります。銘柄も膨大で市場稼働日も年間約250日あり、これは人間だけではとても追いきれませんからAIを導入する意味があるのです。

AI運用モデルはFX市場でも導入可能

――今まで株式市場でのAI導入についてうかがいました。FXなど為替レートについてはAI導入についてはどう思われますか。

鈴木教授 開発したAI運用モデルと同種の概念を持つ関連モデルですが、為替でも通用でき、研究の段階では良好な成果を得ています(参考: https://arxiv.org/abs/2301.12346)。AI運用モデルでは合理的な理論レートを算出できます。しかしFX市場も株式市場と同様に人間心理の集合知によって市場価格が形成されますので、やはりミスプライスが発生します。株式市場だけではなく、FXやほかの金融市場でもAI運用モデルの流用性はあります。

一方、FX市場は参加者が多く、流動性が高いため、株式市場よりもさらに短期で考えなければなりません。少しチャンスがあればすぐ他のプレイヤーに拾われてしまいますから、株式市場よりも難しいはずです。今、FX市場はいかにチャンスを獲得するかのスピード競争になっています。

――AIの研究もかなり進んでいますが。

鈴木教授 AIについて株価の未来予測について関心を抱いていましたが、実は今のAIのトレンドは、AI絵師による「画像生成」や「ChatGPT」による文章の自動執筆という生成系AIがホットです。そこで今後は多様なコンテンツを自動制作する方面にAI研究はシフトしていくのではないでしょうか。

金融市場でのAI活用は予測ビジネスよりは、アナリストの文章を自動で執筆し、また長文であれば要約してわかりやすくまとめるなど、文章を加工する仕事がこれからのメインの役割になると想像しています。

投資のハンドルを握るのは人間

――AIが切り開く株式市場の未来はどのようなものでしょう。

鈴木教授 これは先ほども申しましたがAIではなく人間が切り開くべきであり、その時の道具がAIなのです。AIでは説明や責任能力がないので、今後もメインにはなりえません。ただし人間も心理の弱さなど非合理な行動を取るなど不十分な点がありますから、それを補うツールがAIであり、投資のハンドルを握るのはあくまで人間です。

茨城大学 大学院理工学研究科 鈴木智也(すずき ともや)教授

2005年に東京理科大学大学院理学研究科物理学専攻 博士課程を修了。同年東京電機大学工学部電子工学科助手、翌年同志社大学工学部情報システムデザイン学科専任講師、2009年に茨城大学工学部知能システム工学科准教授を経て、2016年から茨城大学工学部知能システム工学科の教授に就任。現在は、理工学研究科(工学野)機械システム工学領域を担当している。

国際テクニカルアナリスト連盟(IFTA)の理事を歴任した実績があり、国際検定テクニカルアナリスト(MFTA)・国際認定テクニカルアナリスト(CFTe)・NTAA認定テクニカルアナリスト(CMTA)を保有。国内大手運用会社にてAIファンドの開発にも従事。理学博士。

茨城大学:https://info.ibaraki.ac.jp/Profiles/18/0001792/profile.html

researchmap:https://researchmap.jp/tomoya_suzuki

HP:http://tsuzuki.ise.ibaraki.ac.jp/TS_lab/